|

|

|

#1 | ||||

|

TBB Family

Registriert seit: Mar 2004

Beiträge: 10.373

|

Bloomberg Commodity Index

Zitat:

Zitat:

Quelle von Text und Bild: https://de.wikipedia.org/wiki/Bloomberg_Commodity_Index +++++++++++++++++++++++++++++++++++++++++ Quelle: The End Game, by Tyler Durden, Der Index steht am 29.12.2020 bei rund 78 (siehe den jeweils aktuellen und hier folgenden Chart des Dezember 2021-Future). https://www.zerohedge.com/markets/end-game Der Durchbruch durch die helle Trendlinie im dunklen Chart oben kann demnach wohl vermeldet werden. +++++++++++++++++++++++++++++++++++++++++ Zitat:

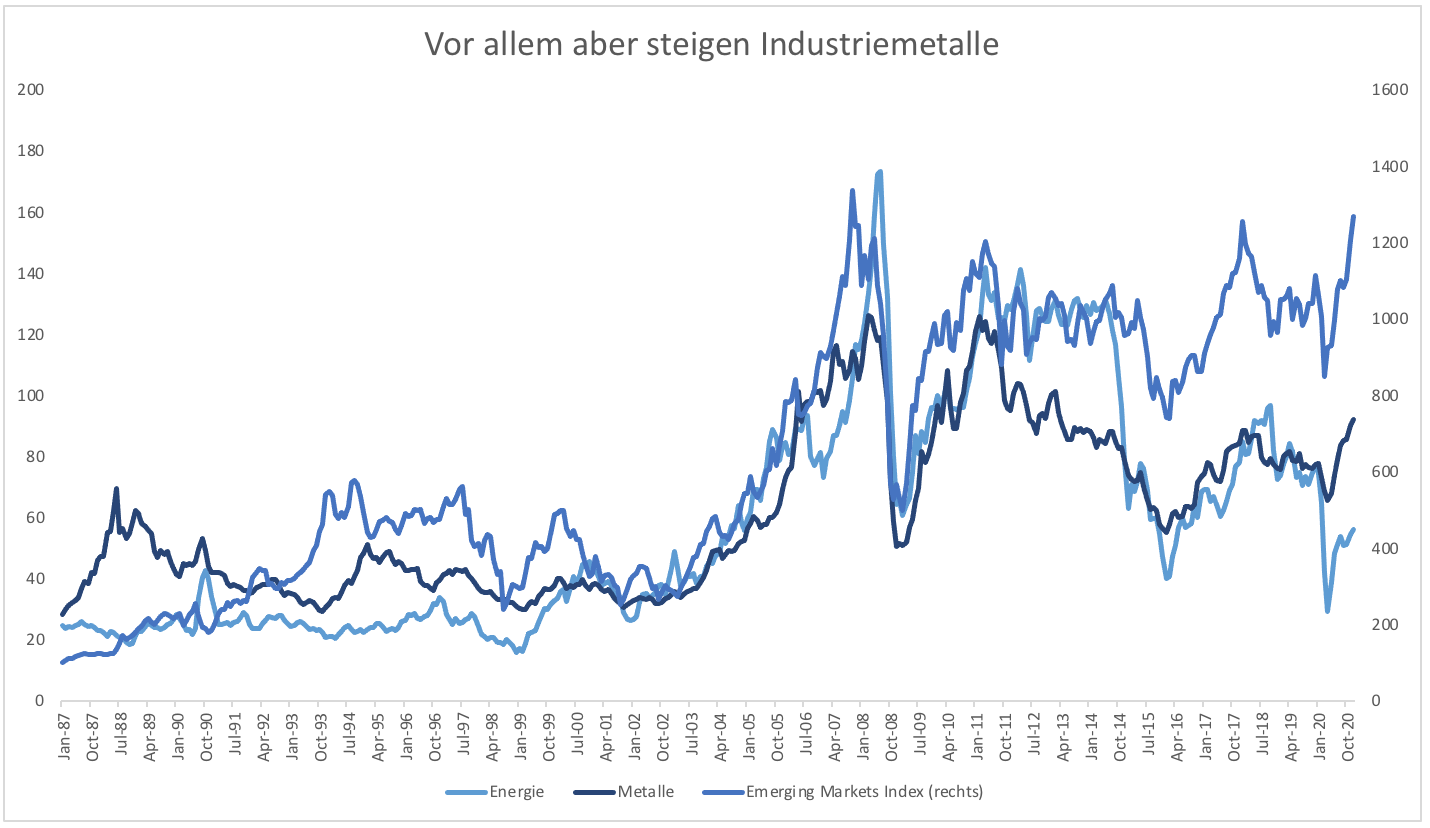

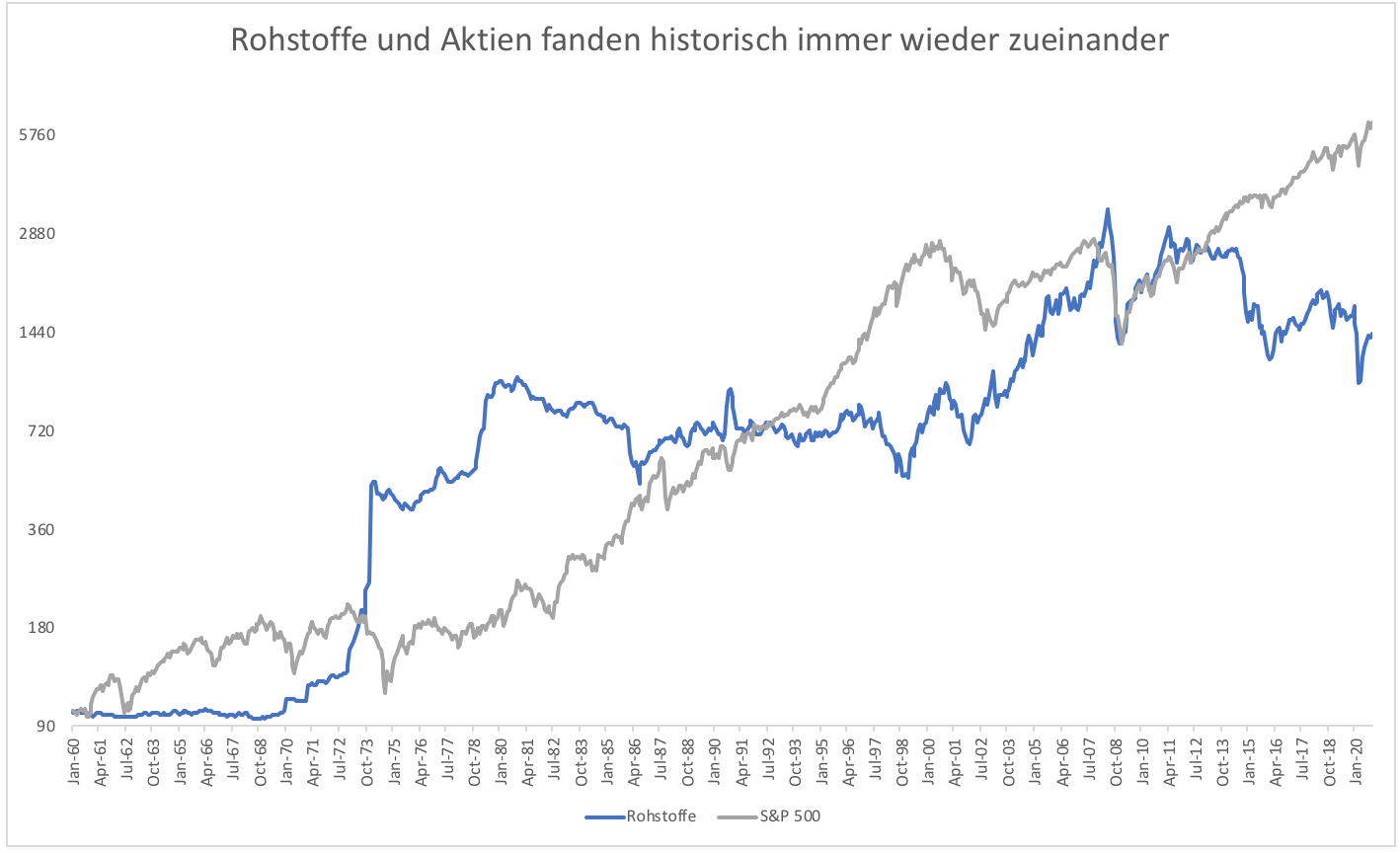

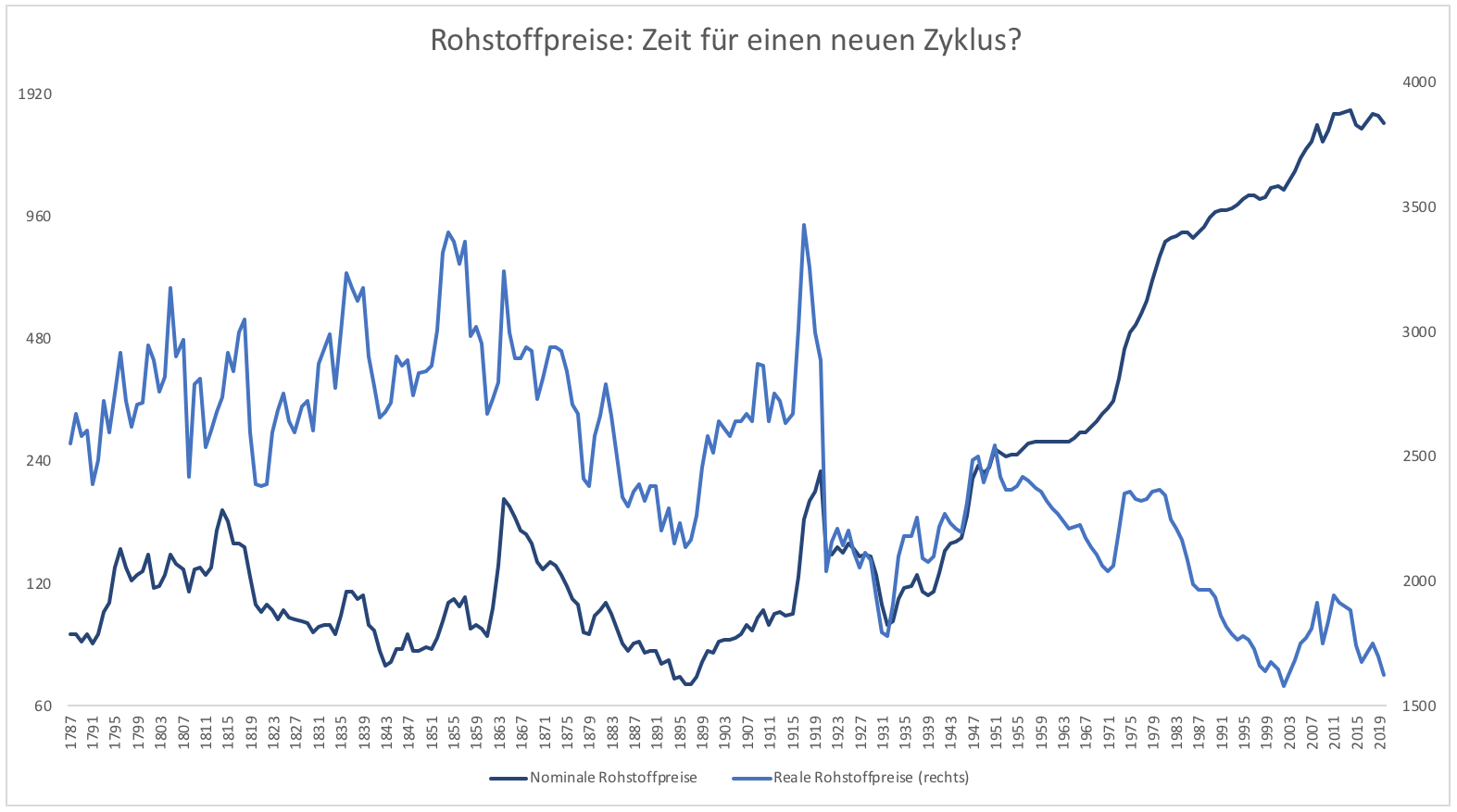

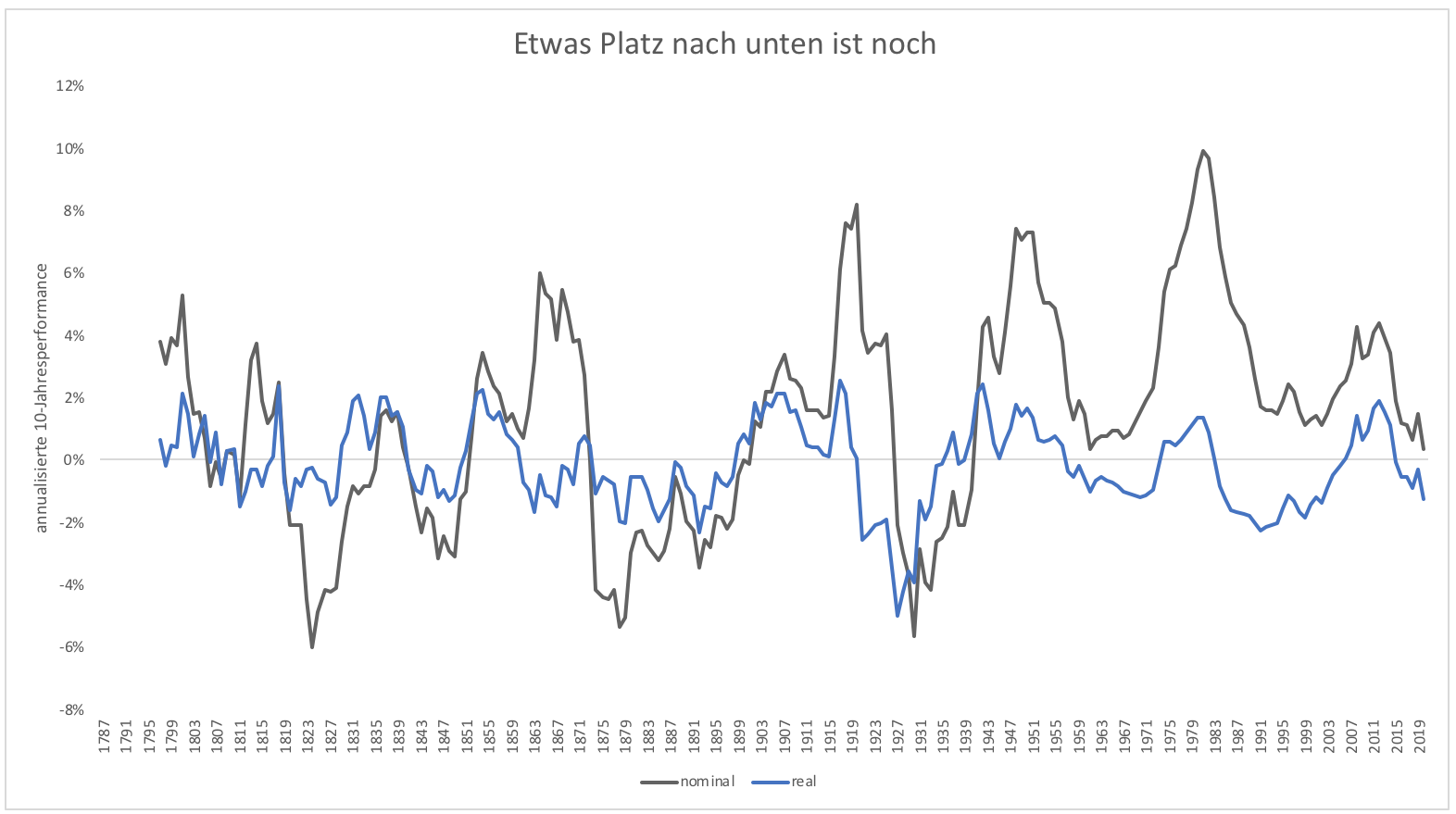

+++++++++++++++++++++++++++++++++++++++++ Sehr guter Hintergrundartikel: The End Game by Tyler Durden https://www.zerohedge.com/markets/end-game Daraus werden auch die angehängten Abbildungen 2+ 3 hier zitiert. +++++++++++++++++++++++++++++++++++++++++ Da der Index auf Rohstoff-Futurs basiert, deren Laufzeit natürlich jeweils zeitlich begrenzt sind, ist auch der Bloomberg Commodity Index ein Future. Unten derjenige mit Laufzeit Dezember 2022: AWZ2 - Bloomberg Commodity Index Dec 2022 (CBT) Weiterer Hintergrund:  Quelle: Montag, 21.12.2020, von Clemens Schmale, Finanzmarktanalyst Gleicher Analyst: Freitag, 04.12.2020: Gold: Die schweren Zeiten für das Edelmetall beginnen erst https://www.godmode-trader.de/artike...n-erst,9037235 Donnerstag, 15.10.2020: Rohstoffe: So billig wie nie Wer sich fragt, was nach dem spektakulären Rebound der Aktienmärkte seit März als attraktive Anlage übrig bleibt, wird bei Rohstoffen fündig.  https://www.godmode-trader.de/artike...ie-nie,8792522 Mittwoch, 15.07.2020: Rohstoffe vor nächstem Megazyklus Rohstoffpreise sind stark zyklisch und die Zyklen gehen über die Schwankungen der Konjunktur weit hinaus. Wir stehen vermutlich kurz vor Beginn eines neuen Zyklus, der über zwei Jahrzehnte dauern wird. Zitat:

+++++++++++++++++++++++++ Anlagen in Industriemetalle, alle in €, beide u.a. über Tradegate kaufbar: WisdomTree Industrial Metals - EUR ACC Index-Zertifikat, WKN: A0KRKG ISIN: DE000A0KRKG7, hier im Chart Xetra-Kurse, kann aber auch über Tradegate gekauft werden. Invesco DB Base Metals Fund, ISIN US46140H7008, hier Kurse von Tradegate, also auch in € 9y: 1y: 6m: Geändert von Benjamin (31-12-2020 um 17:54 Uhr) |

||||

|

|

|

|

|

#2 | |

|

TBB Family

Registriert seit: Mar 2004

Beiträge: 10.373

|

Passende Anlagemöglichkeit dazu:

iShares Diversified Commodity Swap UCITS ETF (DE) WKN: A0H072 ISIN: DE000A0H0728 An der Börse handelbar, auch in Deutschland. Zitat:

++++++++++++++++++++++++++++++++++++++ Die Wertentwicklung des ISHARES DIVERS COMMODITY SWAP UCITS ETF ETF (WKN: A0H072 ISIN: DE000A0H0728) auf Xetra, also in €: Angehängt die Zusammensetzung, in der letzten Abbildung zusammengefasst die 10 größten Positionen, abgerufen 31.12.2020, von Quelle https://www.ishares.com/de/privatanl...-etf-de-fund#/ Geändert von Benjamin (31-12-2020 um 09:02 Uhr) |

|

|

|

|

|

|

#3 |

|

TBB Family

Registriert seit: Mar 2004

Beiträge: 10.373

|

Xtrackers DB Bloomberg Commodity Optimum Yield Swap UCITS ETF 2C EUR hedged

ISIN LU0429790743, WKN DBX0CZ Anbieter-Info, hier in kursiver Schrift, aus Quelle: https://www.justetf.com/servlet/down...ry=DE&lang=de: Anlagestrategie Der Deutsche Bank Commodity Booster DJ-UBSCI (EUR Hedged) Index bietet Zugang zu Rohstoffen, aus den Bereichen Energie, Edelmetalle, Basismetalle, Agrarrohstoffe und Lebendvieh. Währungsgesichert in Euro (EUR) At a Glance - Engagement in einem diversifizierten Korb aus Rohstoffen - Rollierungsoptimierter Indexansatz zur Minimierung negativer Rollrenditen in Contango-Märkten und zur Maximierung positiver Rollrenditen in Backwardation-Märkten - In EUR abgesichert. Deutsche Bank Commodity Booster Bloomberg EUR Index Der DB Commodity Booster Bloomberg EUR Index soll die Wertentwicklung bestimmter Rohstoffe abbilden. Er enthält 22 Rohstoffe, die die fünf umfassenden Warengruppen Energie, Edelmetalle, Basismetalle, Agrarrohstoffe und Lebendvieh darstellen. Der Index wird von der Deutsche Bank AG, Niederlassung London, gesponsert. Der Index nutzt die Marktgewichtungen des Benchmarkindex, des Bloomberg Commodity IndexTM (der „Benchmarkindex“). Der Index enthält dieselben Rohstoffe wie der Benchmarkindex Jener Bloomberg Commodity IndexTM (der „Benchmarkindex“) hier noch einmal zur Wiederholung, aus oberen Posting: Details vom Anbieter:https://www.justetf.com/servlet/down...try=DE&lang=de Daraus am 31.12.2020 kopiert und hier als angehängte Abbildung zitiert die Zusammensetzung (laut Quelle vom Stand vom 30. September 2020). Vergleich: ISHARES DIVERS COMMODITY SWAP UCITS ETF ETF, WKN: A0H072 ISIN: DE000A0H0728 Xtrackers DB Bloomberg Commodity Optimum Yield Swap UCITS ETF 2C EUR hedged, ISIN LU0429790743, WKN DBX0CZ 1 Jahr: 11 Jahre: Geändert von Benjamin (10-01-2021 um 18:41 Uhr) |

|

|

|

|

|

#4 | |

|

TBB Family

Registriert seit: Mar 2004

Beiträge: 10.373

|

Lyxor Commodities Thomson Reuters/CoreCommodity CRB EX-Energy TR UCITS ETF - Acc, ISIN LU1829218582

Zitat:

Hier im Vergleich: ISHARES DIVERS COMMODITY SWAP UCITS ETF ETF, WKN: A0H072 ISIN: DE000A0H0728 Xtrackers DB Bloomberg Commodity Optimum Yield Swap UCITS ETF 2C EUR hedged, ISIN LU0429790743, WKN DBX0CZ Lyxor Commodities Thomson Reuters/CoreCommodity CRB EX-Energy TR UCITS ETF - Acc, ISIN LU1829218582 1 Jahr: 6m: Anhänge unten zitiert aus Quelle: https://www.justetf.com/servlet/down...try=DE&lang=de

__________________

Beste Grüße, Benjamin

Geändert von Benjamin (31-12-2020 um 09:55 Uhr) |

|

|

|

|

|

|

#5 | ||

|

TBB Family

Registriert seit: Mar 2004

Beiträge: 10.373

|

UBS ETF (IE) Bloomberg Commodity CMCI SF UCITS ETF (hedged to EUR) A-acc

ISIN IE00BYYLVJ24 Zitat:

Zitat:

Die angehängten Abbildungen stammen auch aus dieser Quelle. Hier im Vergleich: ISHARES DIVERS COMMODITY SWAP UCITS ETF ETF, WKN: A0H072 ISIN: DE000A0H0728 Xtrackers DB Bloomberg Commodity Optimum Yield Swap UCITS ETF 2C EUR hedged, ISIN LU0429790743, WKN DBX0CZ Lyxor Commodities Thomson Reuters/CoreCommodity CRB EX-Energy TR UCITS ETF - Acc, ISIN LU1829218582 UBS ETF (IE) Bloomberg Commodity CMCI SF UCITS ETF (hedged to EUR) A-acc, ISIN IE00BYYLVJ24 1 Jahr: 6 Monate: Geändert von Benjamin (31-12-2020 um 10:09 Uhr) |

||

|

|

|

|

|

#6 | ||

|

TBB Family

Registriert seit: Mar 2004

Beiträge: 10.373

|

Etwas weiter weg hier die Anwenderseite, in Teilen abgebildet:

SPDR® Morningstar Multi-Asset Global Infrastructure UCITS ETF (Dist) Zitat:

Zitat:

++++++++++++++++++++++++++++++++++++++++++++++ Bei ca. 1500 - 2000 Vermögenswerten im Fond/ETF wird wohl nicht mehr gemanaged!  Die Wertentwicklung im Vergleich, Farben wie im obigen Posting, hier neu in rot der SPDR® Morningstar Multi-Asset Global Infrastructure UCITS ETF (Dist), ISIN IE00BQWJFQ70 |

||

|

|

|

|

|

#7 | ||

|

TBB Family

Registriert seit: Mar 2004

Beiträge: 10.373

|

Ebenfalls etwas weiter weg hier die Anwenderseite, in Teilen abgebildet:

iShares Smart City Infrastructure UCITS ETF USD (Dist) ISIN IE00BKTLJB70 Vergleichsindex: STOXX Global Smart City Infrastructure ++++++++++++++++++++++ Zitat:

++++++++++++++++++++++ Zitat:

Hier im Vergleich, alle in €: iShares Smart City Infrastructure UCITS ETF - USD DIS ETF, ISIN: IE00BKTLJB70 Xtrackers DB Bloomberg Commodity Optimum Yield Swap UCITS ETF 2C EUR hedged, ISIN LU0429790743, WKN DBX0CZ UBS ETF (IE) Bloomberg Commodity CMCI SF UCITS ETF (hedged to EUR) A-acc, ISIN IE00BYYLVJ24 1y: 6m: Geändert von Benjamin (31-12-2020 um 17:03 Uhr) |

||

|

|

|

|

|

#8 |

|

TBB Family

Registriert seit: Mar 2004

Beiträge: 10.373

|

Ebenfalls etwas weiter weg hier die Anwenderseite, in Teilen abgebildet:

DAXglobal Asia Infrastructure/Transportation EUR (Performance) ISIN: DE000A0LLQF7 | WKN: A0LLQF | Kürzel: N8BJ | Typ: Index https://www.boerse-frankfurt.de/inde...ur-performance DAXGLOBAL ASIA INFRASTRUCTURE/TRANSPORTATION TOTAL RETURN OPEN END ZERTIFIKAT

Die DAXglobal Indizes sind eine Index-Familie der Deutschen Börse. Mit den DAXglobal Indizes werden eine Vielzahl an Märkten, Themen und Trends abgedeckt. Anbieter: https://www.derivate.bnpparibas.com/...t/nl0000812907 Basiswert: DAXglobal Asia Infras./Transp. Performance-Index (EUR) Index WKN: A0LLQF (Mein Eindruck vom Chartbild: Wäre erst dann kaufbar, falls noch in Q1 von 2021 es impulsiv und deutlich + nachhaltig rauf läuft über das Verlaufshoch im November 2020!! Also erst einmal hier noch einige Wochen/Monate abwarten! Risiko: Die Seitwärtsbewegung in 2020 könnte auch eine Flat-Korrektur sein in Welle-4-Position eines Impulses runter seit dem Hoch in 2019: In dem Falle ginge nach deren Ende wohl in Q1/2021 dann sehr deutlich runter Richtung des "Nadel-Tiefs in 2020 (als Welle 5 eines Impulses runter seit dem Hoch in 2019)! Geändert von Benjamin (01-01-2021 um 18:11 Uhr) |

|

|

|

|

|

#9 |

|

TBB Family

Registriert seit: Mar 2004

Beiträge: 10.373

|

Analog eher indirekt ein Rohstoff-Play:

iShares Global Infrastructure UCITS ETF Folgende Infos stammen aus dieser Quelle: https://www.ishares.com/de/privatanl...ture-ucits-etf ISIN IE00B1FZS467 Vergleichsindex: FTSE Global Core Infrastructure Index ANLAGESCHWERPUNKT - Engagement in breit diversifizierten Infrastruktur-Unternehmen - Zugang zu Infrastruktur-Unternehmen aus Schwellenländern und entwickelten Ländern - Engagement im Infrastruktursektor ANLAGEZIEL Der Fonds strebt die Nachbildung der Wertentwicklung eines Index an, der aus internationalen Infrastruktur-Unternehmen aus Industrie- und Schwellenländern besteht. Der Indexanbieter hat entschieden, den Macquarie Global Infrastructure 100 Index zum 22. Mai 2017 aufzulösen. Infolgedessen hat der Fonds beschlossen, den Index durch den FTSE Global Core Infrastructure Index zu ersetzen. Die Änderung wird sich in den Benchmark-Daten widerspiegeln. Angehängt die 10 größten Positionen, Quelle https://www.ishares.com/de/privatanl...ture-ucits-etf Kurse von iShares Global Infrastructure UCITS ETF - USD DIS ETF, via Tradegate - in € - WKN: A0LEW9 ISIN: IE00B1FZS467 Folgend meine spekulative EW-Analyse: Vermutlich sehen wir hier eine korrektive B-Welle rauf bis etwa zum bisherigen Jahreshoch (Verkaufs-Zeitpunkt); danach eine längere Abwärtsstrecke (wohl weil den Infrastruktur-Eignern die Fähigkeit zu noch mehr Schuldenmachen für Investitionszwecke abhanden kommt: Dann säuft dieser etf ab)! Geändert von Benjamin (31-12-2020 um 14:37 Uhr) |

|

|

|

|

|

#10 |

|

TBB Family

Registriert seit: Mar 2004

Beiträge: 10.373

|

Fazit: Meine Top 4 Anlagemöglichkeiten aus den hier oben betrachteten Werten:

1y: 6m: Geändert von Benjamin (01-01-2021 um 18:12 Uhr) |

|

|

|

|

|

#11 | ||

|

TBB Family

Registriert seit: Mar 2004

Beiträge: 10.373

|

Alle Infos hier Stand 31.05.2021:

UBS ETF (IE) CMCI Composite SF UCITS ETF (USD) A-acc ISIN IE00B53H0131, WKN A1C79N Zitat:

Factsheet: https://www.justetf.com/servlet/down...try=DE&lang=de Daraus hier zitiert: Verwaltungsgebühr p.a. 0.34% Total Expense Ratio (TER) p.a.1 0.34% Zitat:

Name der Verwaltungsgesellschaft: Lantern Structured Asset Management Limited |

||

|

|

|

|

| Lesezeichen |

|

|

Es ist jetzt 00:36 Uhr.